ΣΥΝΕΝΤΕΥΞΗ

Θεμιστοκλής Μπάκας στο Newsbomb.gr: «Γιατί συμφέρει η αγορά ακινήτου σήμερα;»

Συμφέρει η αγορά ακινήτου σήμερα; - Καλύτερα να αγοράσεις παρά να νοικιάσεις κάποιο ακίνητο - Τα υπερ και τα κατά σύμφωνα με τον Πρόεδρο του Πανελλαδικού Δικτύου Κτηματομεσιτών e - real estates.

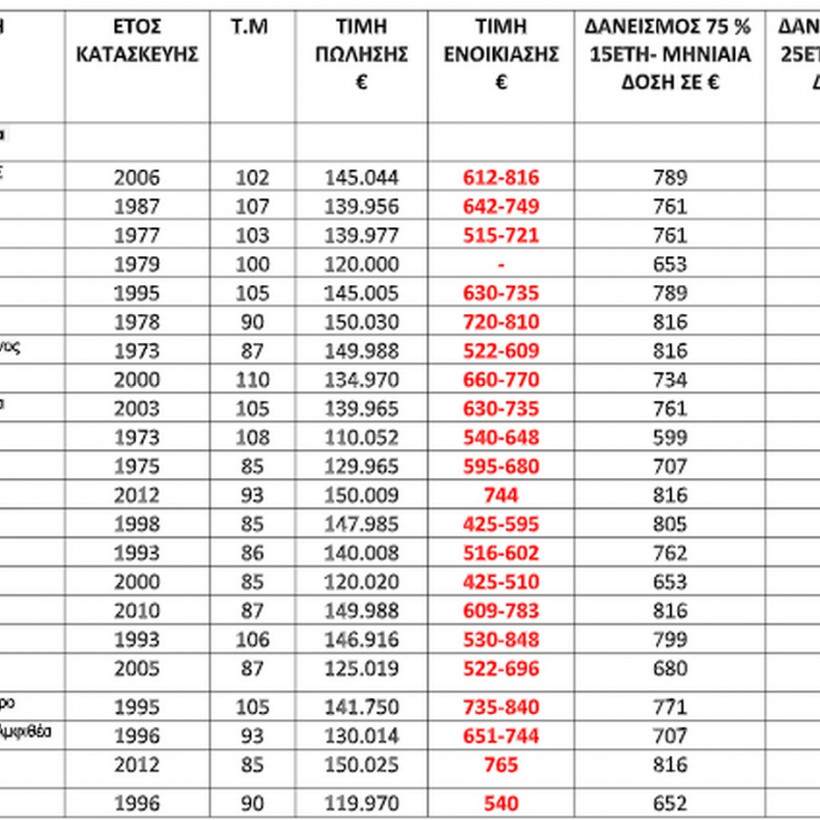

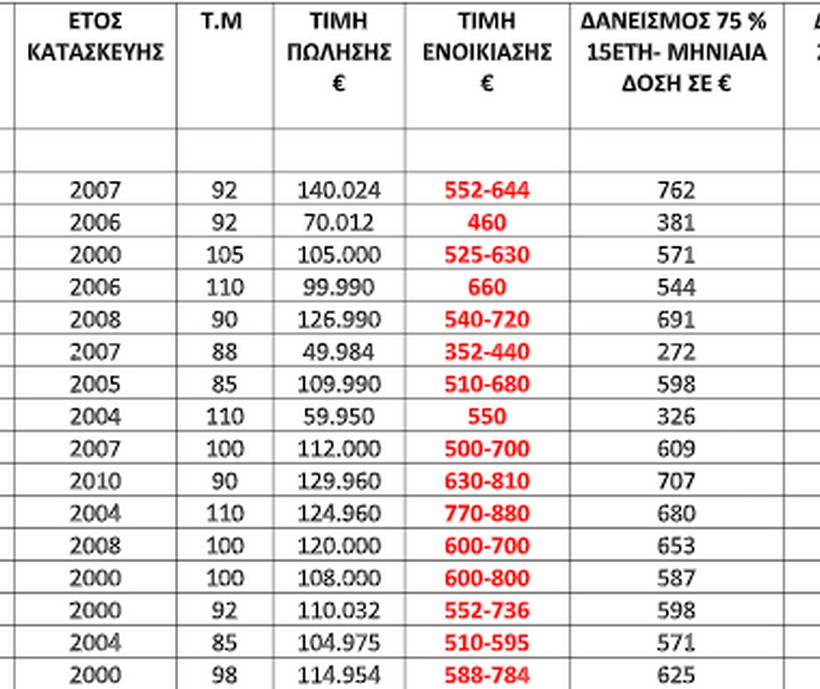

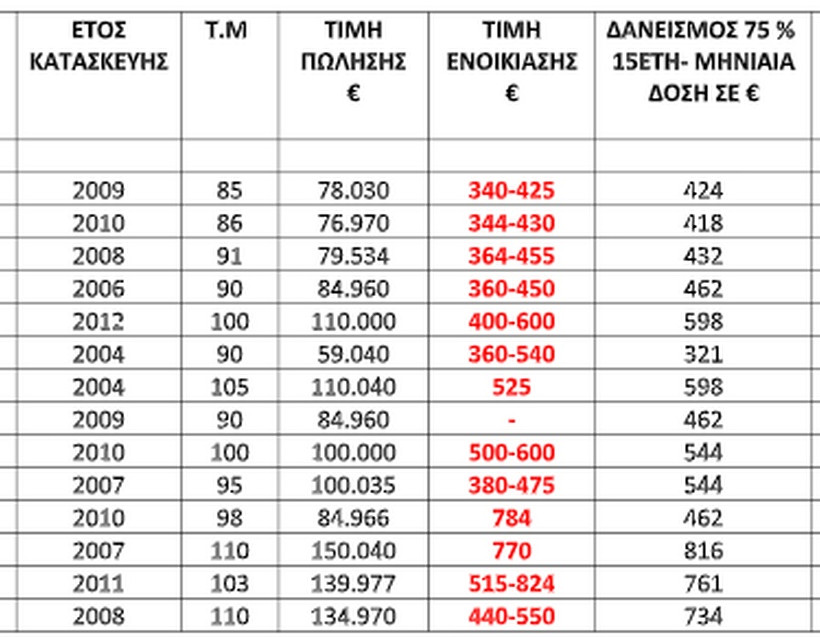

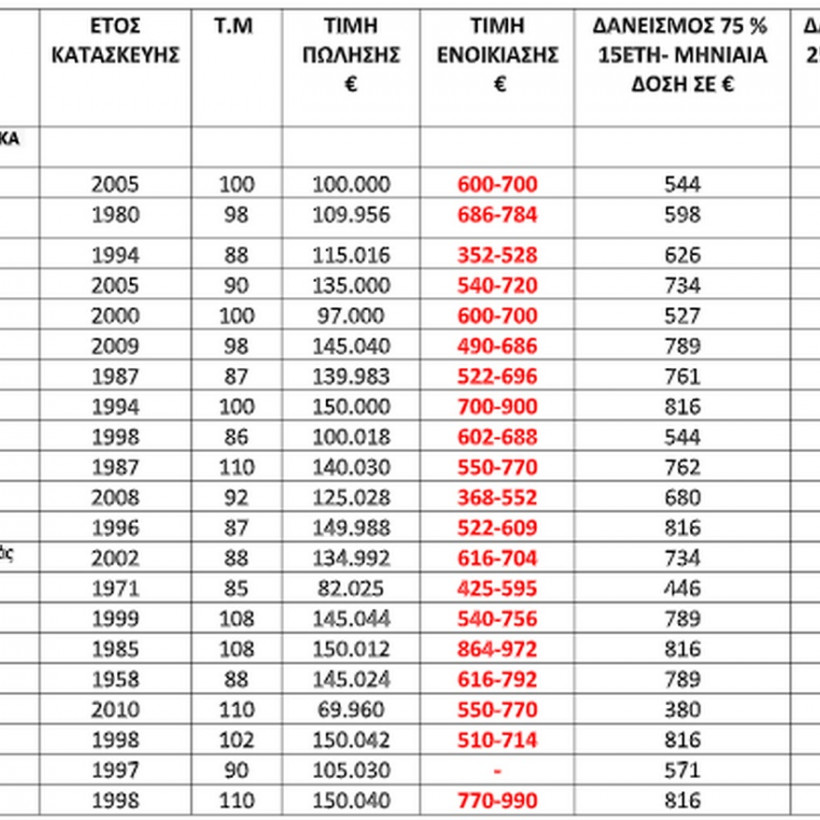

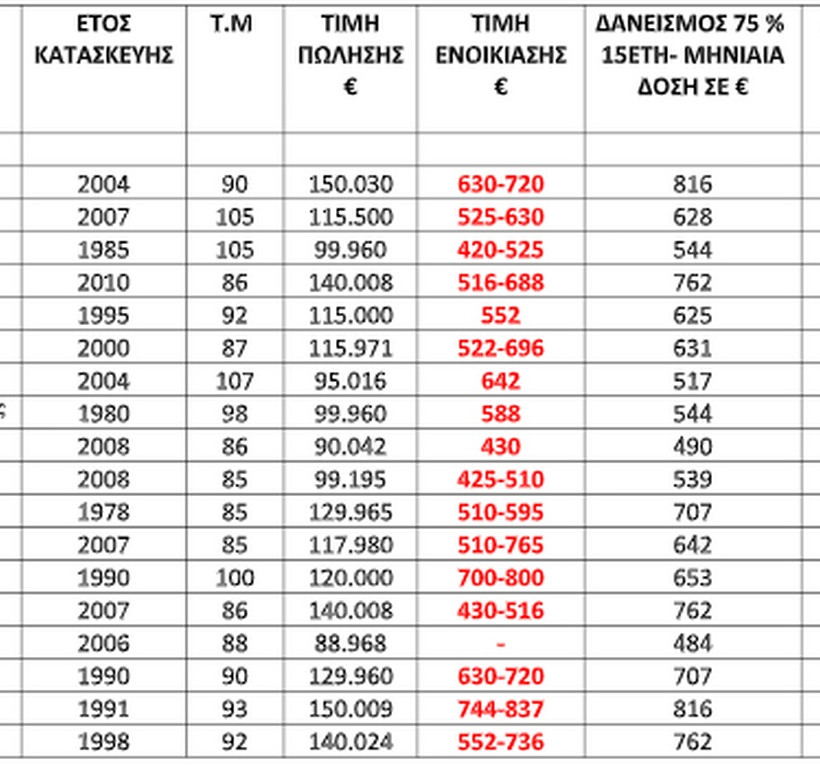

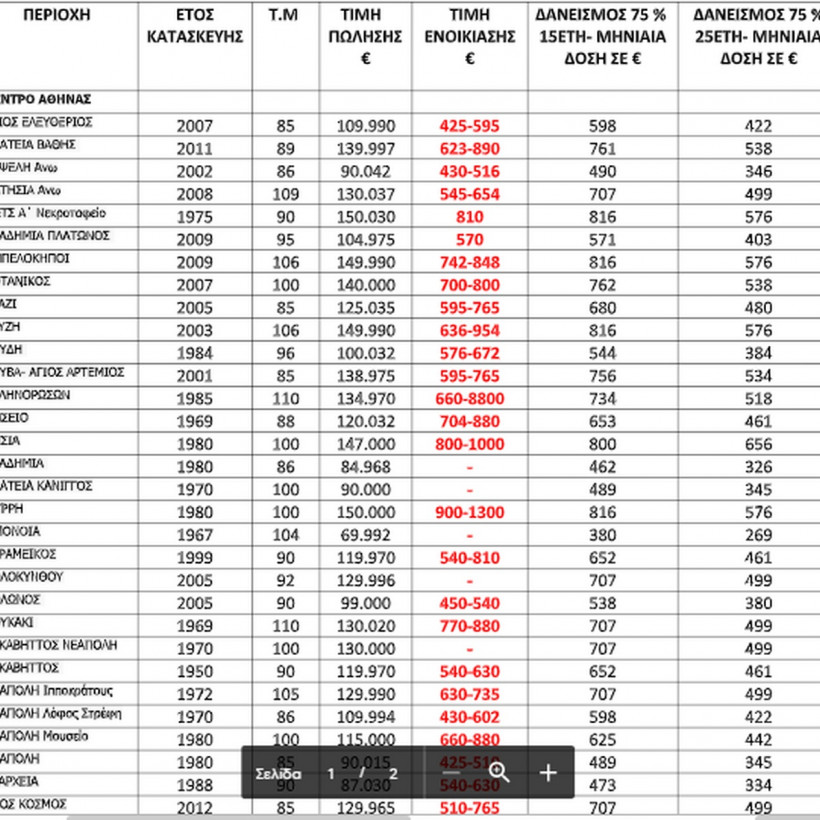

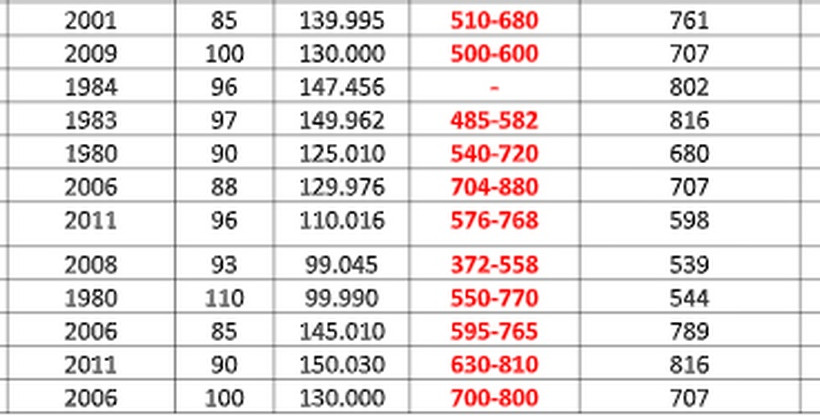

Τα σημερινά δεδομένα των τιμών πώλησης των οικιστικών ακινήτων κατάλληλα για οικογένειες (85 τ.μ. - 110 τ.μ.) σε συνάρτηση με τις τιμές μίσθωσης των ιδίων ακινήτων αποτελούν τον συνδυασμό που μπορεί να οδηγήσει τον ενοικιαστή να προβεί σε άμεση αγορά του ακινήτου που μισθώνει ή να αναζητήσει ακίνητο των ιδίων προδιαγραφών για αγορά.

Ο κ. Θεμιστοκλής - Ανδρέας Μπάκας Πρόεδρος Πανελλαδικού Δικτύου Κτηματομεσιτών e-real estates μίλησε στο Newsbomb.gr γιατί συμφέρει σήμερα η αγορά ακινήτου.

«Αξίζει να αναφέρουμε, ότι η μεταβολή των τιμών πώλησης στα παλαιά ακίνητα άνω των 5 ετών από το 2007 έως το 2019 (α΄6μηνο) έχει αγγίξει το -36,76 % , ενώ όσον αφορά τα νεόδμητα ακίνητα έως 5 ετών το αντίστοιχο διάστημα, έχει αγγίξει το -31,93 %» ανέφερε χαρακτηριστικά ο κ. Μπάκας και πρόσθεσε

«Παράλληλα, η μεταβολή των τιμών ενοικίασης κατοικιών από το 2007 έως τα τέλη του 2019, έχει αγγίζει το +7,44 %, ενώ όσον αφορά περιοχές του κέντρου των Αθηνών και πόλεις που αποτελούν τουριστικούς προορισμούς και ταυτόχρονα υπάρχει έντονο το οικονομικό φαινόμενο της βραχυχρόνιας μίσθωσης, οι τιμές ενοικίασης καταγράφουν αυξήσεις ακόμη και +20% - +30% σε σχέση με το 2016».

Τα τραπεζικά ιδρύματα ξεκίνησαν πλέον να διαφημίζουν τη χορήγηση στεγαστικών δανείων, έπειτα από μια περίοδο που ο όρος στεγαστική πίστη είχε ξεχαστεί.

«Είναι εντελώς λογικό τα κριτήρια χορήγησης στεγαστικών δανείων να είναι περισσότερο «σκληρά» σε σχέση με το παρελθόν, καθώς και το ποσοστό χρηματοδότης του ακινήτου να μη διαμορφώνεται πλέον στο 100% ή/και στο 120% της αξίας όπως στο παρελθόν, αλλά να απαιτείται ένα ποσοστό 20%-25% ως ίδια συμμετοχή επί της τιμής αγοράς του ακινήτου για να χορηγηθεί το στεγαστικό δάνειο» διευκρίνισε ο Πρόεδρος Πανελλαδικού Δικτύου Κτηματομεσιτών.

Ωστόσο όπως είπε ο κ. Μπάκας «αξίζει να αναφέρουμε ότι αν ο ενδιαφερόμενος διαθέσει ο ίδιος το 25 % της αξίας αγοράς του ακινήτου και δανειοδοτηθεί το υπόλοιπο 75 % τότε σε πολλές περιπτώσεις η αποπληρωμή του δανείου του θα πραγματοποιηθεί σε 15 έτη ή αν επιλέξει διάρκεια 30 ετών, η δόση του δανείου αγγίζει το 50 % του μηνιαίου μισθώματος».

Σύμφωνα με τον Πρόεδρο του Πανελλαδικού Δικτύου Κτηματομεσιτών «υπάρχουν πολλές περιπτώσεις που η δόση του δανείου ακόμη και στη περίπτωση 100% χρηματοδότησης (σήμερα οι τράπεζες δανειοδοτούν το 75 % της αξίας ),

είναι μικρότερη από το μηνιαίο μίσθωμα» ανέφερε.

Όπως διευκρίνισε ο κ. Μπάκας «σήμερα το μεγαλύτερο ποσοστό των αγοραστών με στόχο την ιδιοκατοίκηση, που δανειοδοτούνται είναι ένστολοι ηλικίας έως 45 ετών. Η ιδία συμμετοχή προέρχεται κυρίως από το οικογενειακό περιβάλλον, ιδιαίτερα αν πρόκειται για νέα ζευγάρια ή από τη πώληση ακινήτου κυρίως στη περιοχή καταγωγής τους».

Η λύση του leasing:

Αναφορικά με τη λύση του leasing ο κ. Μπάκας ανέφερε «μπορούμε με συγκρατημένο ενθουσιασμό να αναφέρουμε ότι η κτηματαγορά όσον αφορά τις προϋποθέσεις αγοράς κατοικίας για στέγαση, η εποχή θυμίζει το 2005 βάση της συνάρτησης των αριθμών.

Η ιδία συμμετοχή 25% της αξίας του ακινήτου , αποτελεί ανασταλτικό παράγοντα ακόμη και γι’ αυτούς που έχουν την πιστοληπτική ικανότητα και πληρούν τα τραπεζικά κριτήρια» εξηγεί.

Ωστόσο όπως είπε ο κ. Μπάκας «ελάχιστοι είναι οι ενδιαφερόμενοι εγχώριοι αγοραστές που κατάφεραν να προβούν σε αποταμίευση εν μέσω οικονομικής κρίσης 10 ετών».

Τα τραπεζικά ιδρύματα θα μπορούσαν για τους εγχώριους ενδιαφερόμενους αγοραστές

κατοικίας που πληρούν τις τραπεζικές προϋποθέσεις χορήγησης στεγαστικού δανείου, αλλά δεν διαθέτουν την ιδία συμμετοχή 20%-25%, να υιοθετήσουν το leasing - χρηματοδοτική μίσθωση ως εναλλακτική μορφή χρηματοδότησης για κατοικίες ιδιωτών.

Το leasing στα ακίνητα είναι ένα γνώριμο χρηματοδοτικό εργαλείο, που διατίθεται από το 1999 μέχρι σήμερα και αφορά αποκλειστικά όλους τους ελεύθερους επαγγελματίες και τις επιχειρήσεις πάσης φύσεως, μεγέθους και νομικής μορφής, που επιθυμούν την απόκτηση ακινήτου για την άσκηση της επαγγελματικής τους δραστηριότητας.

Ουσιαστικά το leasing λειτουργεί σε πολλές περιπτώσεις ως μέσο αντιμετώπισης της έλλειψης ρευστότητας του πελάτη που αδυνατεί να δανειστεί ή να καταβάλει ένα ποσό για αγορά ακινήτου που είναι απαραίτητο (π.χ. ιδία συμμετοχή 20%-25% στα στεγαστικά δάνεια ιδιωτών).

Παράλληλα, οι δαπάνες (τα μισθώματα) που αφορούν συμβάσεις leasing - χρηματοδοτικής μίσθωσης, αντιμετωπίζονται ως δάνειο, δηλαδή το μίσθωμα διαχωρίζεται σε χρεολύσιο, το οποίο μειώνει το δάνειο, και σε τόκο που αναγνωρίζεται ως χρηματοοικονομικό έξοδο - λειτουργικές δαπάνες που εκπίπτουν από τα ακαθάριστα έξοδα όσον αφορά τα επαγγελματικά ΑΦΜ. Θα μπορούσε να εξεταστεί για να είναι περισσότερο δελεαστική η χρηματοδοτική μίσθωση στις κατοικίες ιδιωτών, η δυνατότητα μέρος των μισθωμάτων να εκπίπτει από τον φόρο εισοδήματος ή να προστίθεται ποσοστό αυτών στο αφορολόγητο.

Κατά την αποπληρωμή του μισθώματος ο μισθωτής μπορεί είτε:

- να εξαγοράσει το ακίνητο έναντι συμβολικού τιμήματος (η μηνιαία δόση στη διάρκεια της μίσθωσης θα είναι προσαυξημένη διότι θα πρέπει να καλυφθεί το κεφάλαιο αγοράς)

- να εξαγοράσει το ακίνητο έναντι προκαθορισμένου τιμήματος στη λήξη

- να ανανεώσει τη σύμβαση για μία ακόμα χρονική περίοδο με νέους ή τους ίδιους όρους

- να διακόψει τη συνεργασία με τον εκμισθωτή επιστρέφοντας το ακίνητο.

Πλεονεκτήματα leasing - Χρηματοδοτικής μίσθωσης:

* Μεγάλη διάρκεια αποπληρωμής ακόμη και 25-30 έτη

* Ευελιξία στην αποπληρωμή

* Απόκτηση ιδιόκτητης στέγης

* Μετατροπή της ενοικιάσεως σε ιδιοκτησία

* Χωρίς ίδια συμμετοχή 20%-25%

Εφόσον υιοθετηθεί από τα τραπεζικά ιδρύματα το leasing - χρηματοδοτική μίσθωση ως

εναλλακτική μορφή χρηματοδότησης και για κατοικίες ιδιωτών, τότε ο ιδιώτης θα μπορεί να καταβάλλει δύο ή/και τέσσερα μηνιαία μισθώματα ως εγγύηση ή ως πρώτο - αρχικό μίσθωμα και όχι το 20%-25% της αξίας του ακινήτου που απαιτείται για τη χορήγηση στεγαστικού δανείου.

Ενώ το 20%-25% της ιδίας συμμετοχής θα μπορούσε να λειτουργήσει ως το

προσυμφωνηθέν τίμημα μεταβίβασης του ακινήτου στη λήξη της χρηματοδοτικής

μίσθωσης.

Ταυτόχρονα, με βάση τα δεδομένα λειτουργίας της χρηματοδοτικής μίσθωσης, ο μισθωτής μπορεί να επιλέξει να έχει προσαυξημένο μηνιαίο μίσθωμα για να καλύψει στη διάρκεια της μίσθωσης την ίδια συμμετοχή 20%-30% της αξίας του ακινήτου που σήμερα δεν διαθέτει ως αποταμίευση για την ίδια συμμετοχή που απαιτείται στη χορήγηση στεγαστικού δανείου.

Όπως επισημαίνει ο κ Μπάκας «η κυριότητα του ακινήτου παραμένει στην τράπεζα καθ’ όλη τη διάρκεια της χρηματοδοτικής μίσθωσης, σε αντίθεση με τη χορήγηση στεγαστικών δανείων».

Παράλληλα, ο αγοραστής μέσω leasing δεν επιβαρύνεται με ΦΜΑ και έξοδα μεταβιβάσεως ακινήτου, παρά μόνο στο τέλος της μίσθωσης.

Στην περίπτωση που ο μισθωτής δεν καταβάλει τα μηνιαία μισθώματα - δεν τηρήσει τη

σύμβαση χρηματοδοτικής μίσθωσης, χάνει αυτομάτως το δικαίωμα προσδοκίας απόκτησης κυριότητας του ακινήτου, ενώ η τράπεζα έχει πολύ λιγότερα έξοδα, διότι απλά θα κοινοποιήσει - γνωστοποιήσει την καταγγελία της σύμβασης χρηματοδοτικής μίσθωσης χωρίς να προβεί σε πλειστηριασμούς και χωρίς κοινωνικό κόστος.

Ενώ σε περίπτωση που ο δανειολήπτης στεγαστικού δανείου δεν είναι συνεπής στις υποχρεώσεις του, τα τραπεζικά ιδρύματα θα πρέπει να οδηγηθούν στις παρακάτω δαπανηρές ενέργειες:

1. Καταγγελία σύμβασης δανείου

2. Έκδοση δικαστικής απόφασης

3. Εκπλειστηριασμός του ακινήτου

4. Αποβολή του δανειολήπτη από το ακίνητο

5. Ανακαίνιση - τακτοποίηση του ακινήτου προκειμένου να μεταβιβαστεί σε εν δυνάμει

αγοραστή

Για όλες τις παραπάνω ενέργειες απαιτούνται υψηλά δικαστικά έξοδα, αλλεπάλληλες

επιδόσεις δικαστικών επιμελητών κ.λπ., καθώς και τεράστιο κοινωνικό κόστος. Καλό θα

ήταν να αποφύγουμε το παράδειγμα της Ισπανίας και τα έκτροπα που δημιουργήθηκαν

στην απόδοση του ακινήτου.

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Newsbomb.gr

Διαβάστε επίσης:

Κοινωνικό μέρισμα 2019: Μεγάλη ανατροπή – Αυτοί είναι οι νέοι δικαιούχοι

Σχετικές ειδήσεις

Trending

.jpg?t=azVk6v-sxpzYk5zuUMMXtg)

.jpg?t=bM239n0K4yKxVmY4uOuaZA)